재무제표 보는법. <재무상태표 / balance sheet...1>

처음으로 재무상태표[balance sheet]를 읽는 법을 먼저 배우고자 한다.

그리고 중간중간에 영어로도 표시를 할 거다.

궁극적으로는 나의 목표는 미국 주식을 사서 모아가는 것이다. 그렇기 때문에 개별주를 살 때는 절대로 망하지 않고 성장하는 사업인지 아닌지 판단할 줄 알아야 한다.

<주식 주천은 절대 아닙니다.>

재무상태표를 뜯어보자!

➡회사의 자산과, 부채, 자본이 얼마나 있는지 나타내는 표이다. 즉 재산의 변화를 기록한 표

재산의 변화를 기록하는 표이다 보니 자산의 상태를 해마다 누적해서 기록한다.

또한 재무상태표를 기록을 할 때에는 특정 시점의 자산을 기록한다.

자산(asset) = 부채(Liabilities) + 자본(Equity)

재무상태표를 볼 때에는 재무상태표만 보는 것이 아니라 재무상태표와 손익계산서의 매출과, 순이익, 당기순이익을 비교해가면서 봐야 한다.

재무상태표와 손익계산서는 한 몸이라 볼 수 있음.

간단하게 구조를 도식화하면 아래와 같다.

버라이즌의 재무상태표를 알아보자

하지만, 실제로 재무제표를 보면 위의 도식화와 달리 위에서 아래로 그냥 쭉~~ 나열해놓았다.

한글로 되어있어도 숨이 막히는데 영어로 전부 되어있으니 읽을 염두가 안 나지만, 크게 크게 보면 쉽게 보인다.

『자본과 자산 부채를 보는 이유』

자본 : 자본이 많이 축적되어 있다 ➡ 일시적인 불황에는 큰 타격을 입지 않는다.

자산 : 유동자산이 많다 ➡ 회사 현금 가용이 많다.

부채 : 유동부채가 많을수록 리스크 크다. / 무이자부 부채가 많으면 현금흐름에 유리(부채는 성향별로 잘 파악해야 한다.)

그리고 이건 버라이즌의 재무상태표를 위의 도식과 같이 잘라 붙인 것이다.

재무상태표를 볼 때 숫자와 영어에 압도되지 말고 이렇게 덩어리로 잘라서 보면 한결 편하다.

재무상태표에서는 큰 액수부터 뜯어보자.

가장 큰 액수의 금액을 중점적으로 살펴봐야 한다.

유동자산 안에는 기본적으로 현금/현금성 자산, 매출채권, 재고자산, 단기금융자산

1. 현금/현금성 자산(cash and cash equivalents)

기업에 있어서 현금을 가지고 있는게 중요하지만, 너무 많은 현금을 가지고 있거나, 현금이 너무 없으면 문제가 발생한다.

보통 현금은 매출기준 7~15%정도 가지고 있는게 적당하다.

인간에게 가장 중요한 것은 혈액이듯 기업에 있어서 가장 중요한 것은 현금의 유동성이다.

그리고 이 유동성을 볼 수 있는 지표가

유동비율 = 유동자산(Total current assets)/유동부채(Total current liabilities) * 100(%)

결국 회사가 망할 위험을 없는지 파악하기 위해서 필요한 숫자이며, 【1초 만에 재무제표 읽는 법】에서도 유동비율만 보면 된다고 할 정도로 우리가 꼭 체크하고 넘어가야 한다.

보통 150% 이상이면 안전하고 50% 미만이면 위험하다.

그럼 버라이즌 재무제표를 보고 유동비율을 구해보자

22년 9월 분기보고서를 보면

| 유동자산(Total current assets) | 39,746 |

| 유동부채(Total current liabilities) | 53,141 |

유동비율 = 74.7%로 주의단계인 업체이다.

즉 지금 유동자산만으로는 유동부채를 커버할 수 없고, 현금의 유동성이 좋은 편은 아니라는 뜻이다.

2. 그리고 유동비율보다 좀 더 보수적으로 보는 것이 당좌비율이다.

당좌 비율 즉 즉각적으로 현금화할 수 있는 능력을 말한다.

당좌비율 = 당좌자산/유동부채 * 100(%)

당좌자산 = 유동자산 - 재고자산

당좌자산이 100%이면 매우 안정성이 높은 기업이다.

버라이즌의 자산 부분을 살펴보면

| 재고자산(inventories) | 3,133 |

당좌자산 = 36,613

당좌비율 = 68.8%가 된다.

마지막으로 너무나도 중요한 부채비율

부채비율 = 부채(Total Liabilities net minority) /자기 자본(stockholder's equity) * 100

여기서 자기 자본은 = Total assets - (Total current liabilities + Total long term liabilities)이다

근데 여기서 의문점이 들 수도 있다. 야후 파이낸스랑 인베스팅 닷컴과 우리가 계산한 부채비율의 차이가 매우 크다는 걸 알 수 있는데,

여기서 야후 파이낸스의 부채 비율 공식을 보면

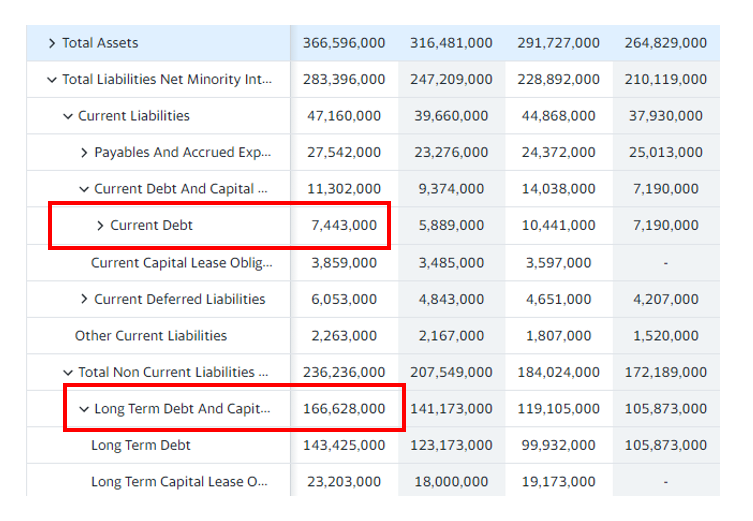

Total Debt/Equity라는 공식을 써서 구한 걸 볼 수 있다.

우리가 계산했을 때는 liavilities로 모든 부채를 더한 반면

야후에서 balance sheet를 보면 Debt라는 부분만 사용하여 구한 걸 알 수 있다.

즉 계산하는 계정의 차이가 있다.

여기서 Debt 와 Liability의 차이는

Debt ➡ 돈을 빌려 자금을 조달할 때 발생하는 부채

Liability ➡ 다른 개인 또는 단체에게 받은 돈이나 서비스 (임직원 등에게 줘야할 봉급, 퇴직금등 포함된다.)

그래서 우리가 구한 부채 비율을 보면

| 부채 (Total Liabilities net minority) | 286,307 |

| 자기자본 (stockholder's equity) | 88,783 |

무려 322%이나 높은 기업이다.

부채비율이 매우 높다.

1편 마무리

너무 길어지면, 읽기도 힘들어지니깐 2~3편으로 나누어서 써야겠다.

사실은 재무상태표를 세세하게 읽으면 2편이라니라 매우 4~5편 까지도 쓸 수 있다.

하지만, 그렇게 까지 쓰기도 힘들고, 결국 나도 배우는 입장에서 커다란 맥락을 파악한 상태에서 재무제표 책을 4~5권 정도 읽으면서 계속 공부를 해야 한다.

재무상태표를 볼 때 숫자가 큰 것을 중점적으로 봐야 하는데 다음에는

유동자산/비유동 자산

매출채권

재고자산 파악을 중점적으로 정리할 생각이다.

➡첫장으로 돌아가기

https://mangmul.tistory.com/133

------------------------------------- 참고 서적 -------------------------------------

・하마터면 회계를 모르고 일할 뻔했다.

・완벽한 재무제표 읽기

・주식투자자 관점에서 재무제표 행간을 읽어라

・주식 고수들만 아는 애널리스트 리포트 200% 활용법

글을 쓰는데 상기 책뿐만 아니라 많은 유튜브, 블로그도 참고했습니다만, 제가 책을 추천한다면

【하마터면 회계를 모르고 일할 뻔했다.】를 처음으로 다른 책들을 읽어나가면 보다 이해하기 쉽습니다.